Entre financement de la transition énergétique, besoin de réindustrialisation, financement du réarmement européen et volonté de souveraineté dans les secteurs stratégiques, les besoins d’investissements s’accumulent et sont colossaux.

Or, il n’existe qu’une solution pour financer tous ces besoins tout en respectant le pacte de stabilité, ceci sans augmenter les impôts et en évitant un crash économique.

Et cette solution est entre les mains de la BCE.

DES TAUX RESTRICTIFS ET UNE CIBLE D'INFLATION A 2% POUR QUELS RESULTATS ?

En termes de politique monétaire, une cible d'inflation de 2% a été décrétée par la plupart des banques centrales entre la fin des années 70 et le début des années 80. Niveau dont le caractère "optimal pour l'économie" n’a pas de réel fondement académique et dont la seule justification consiste à assurer un maximum stabilité et de prévisibilité aux acteurs économiques.

Par ailleurs, il convient de rappeler que cette cible d'inflation à 2% a été décidée dans un contexte (années 70-80) de développement massif de la mondialisation, mondialisation qui apportait une contribution déflationniste majeure sur la période.

La relocalisation (ou plutôt re régionalisation) à l'œuvre depuis le Covid et qui se confirme avec les tensions géopolitiques récentes est au contraire de nature inflationniste.

Si l'on ajoute à cela la transition énergétique à financer (avec notamment un coût de l'énergie durablement plus cher) ou encore le financement du réarmement européen, cela fait déjà trois éléments particulièrement structurants par nature inflationnistes qui devraient être pris en compte pour ajuster la cible d'inflation à la hausse.

Mais revenons en au bilan : après presque cinquante ans d’application, quels sont les résultats de cette politique monétaire mêlant taux restrictifs et QT (Quantitative Tightening) ?

Le bilan est au strict opposé de l’objectif initial.

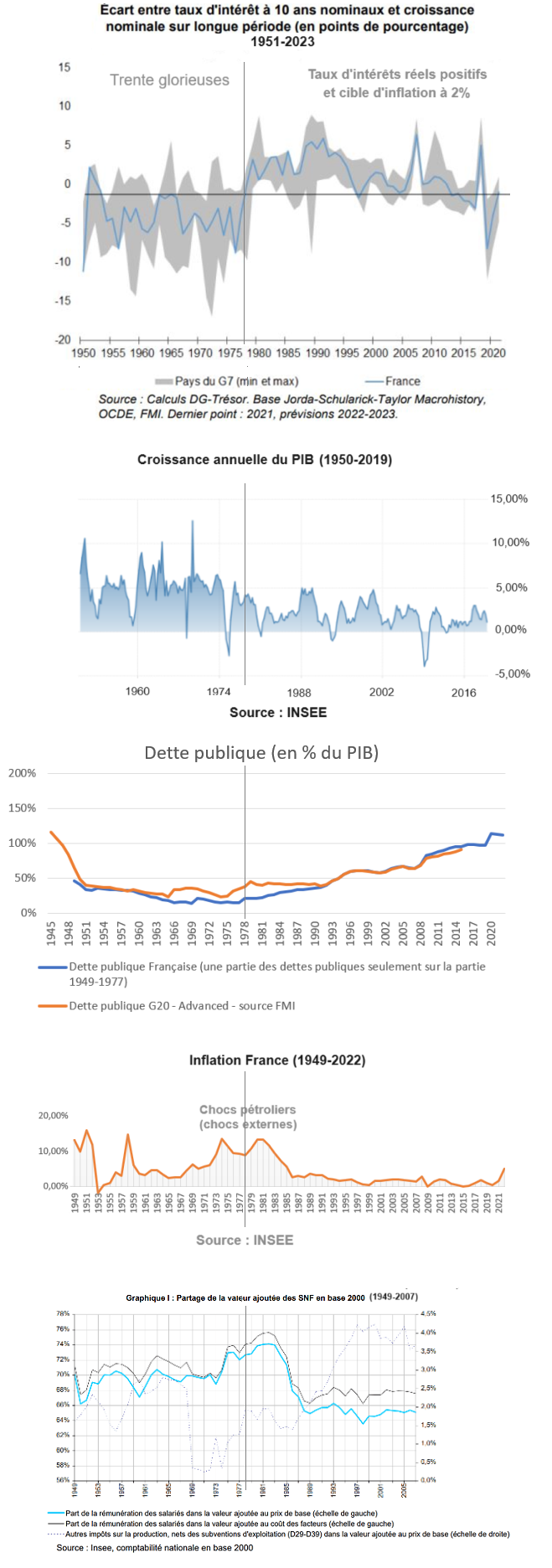

En l’occurrence, un taux d’endettement passé en France de 15% en 1977 à 113% du PIB aujourd’hui. En progression régulière sur la période.

Un déficit budgétaire, inexistant au départ, qui en tendance moyenne, n’a fait que se creuser depuis.

Enfin, la part des revenus du travail des salariés dans la répartition de la valeur ajoutée (l'une des mesures de justice sociale les plus objectives qui existe) qui avait cru pendant la période 1949-1977, a chuté pendant la phase de désinflation au début des années 80 et est restée à un point bas depuis.

La conclusion est que sur moyen/long terme, une inflation basse n’est pas une protection pour le niveau de vie des ménages ou contre l'excès d'endettement. Les données analysées sur la période 1949-2023 démontrent même le contraire.

LA SOLUTION POUR INVESTISSIR MASSIVEMENT : S'INSPIRER DES TRENTE GLORIEUSES !

Au sortir de la seconde guerre mondiale et pendant les trente glorieuses (1949-1977), les taux d’intérêts réels ont été maintenus artificiellement en territoire négatifs pour investir et dynamiser l’économie (1er graphique). Sur la période, l’inflation était en moyenne d'environ 5%. Le driver de la politique monétaire était la croissance. Pas l’inflation, laquelle n’était qu’une variable d’ajustement (tout en gardant comme objectif d'éviter l'hyperinflation).

Or, quels ont été les résultats de cette politique monétaire ?

Le taux d'endettement est passé de 46% en 1949, à 15% en 1977.

Le budget de le France s'est maintenu à l'équilibre sur la période (alternant des périodes de faibles surplus budgétaires entre 0% et +1,5% et des périodes de faibles déficits budgétaires entre 0% et -1,5%). Ceci malgré un niveau d’investissement exceptionnellement élevé.

Par ailleurs, la meilleure manière pour augmenter la croissance étant d'améliorer la productivité, il parait raisonnable de penser que les investissements massifs réalisés à l'époque ont probablement été à l'origine de surplus budgétaires du fait de l'amélioration de la productivité induite (concept de destruction créatrice* lié aux investissements massifs dont la conséquence est une amélioration de la productivité provenant des innovations/investissements et de l'abandon des activités moribondes peu productives).

Enfin, sur la période, dans un contexte avec un taux de chômage très bas, la France a assisté à un renforcement de la part des revenus du travail des salariés dans la répartition de la valeur ajoutée (logique puisque les salariés étaient en position de force lors des négociations).

Bilan : cette stratégie monétaire a renforcé la puissance économique de la France et s'est en définitive avérée plus rigoureuse et plus juste socialement.

ET CHANGER LE MANDAT DE LA BCE

En définitive, la BCE, via sa politique monétaire, est la principale décisionnaire de l’avenir économique de l’Europe. Les gouvernements ne font ainsi pour l'essentiel que réagir à la politique monétaire menée par la BCE.

Les politiques budgétaires dont les gouvernements sont censés être maîtres sont en réalité largement entre les mains de la BCE puisque c'est elle qui détermine en grande partie la dynamique de l'économie.

Ainsi, l’idée (concept clé du r−g < 0, avec r = rendement des obligations souveraines et g = croissance nominale du PIB) est avant tout de faire baisser les taux à 10 ans, lesquels sont les plus impactant pour l'activité économique, l'objectif étant que l'écart entre les taux à 10 ans et la croissance nominale soit maintenu en territoire négatif.

Pour cela, il conviendrait d’utiliser des opérations de QE (Quantitative Easing) et, plus largement, de contrôler la courbe des taux et de soutenir les anticipations d'inflation. QE à utiliser en priorité pour financer des plans d’investissements lancés à l’échelle Européenne**, comme préconisé par Mario Draghi.

Toutefois, pour éviter les effets négatifs du "quoi qu’il en coûte" de la période covid (notamment l'augmentation durable du ratio dettes/PIB), il ne s’agirait pas de financer des plans de relance axés sur la consommation, ce qui a largement été le cas en France pendant la crise du Covid, mais d’orienter ces financements uniquement vers des projets de pure investissement.

Les graphiques ci-dessus démontrent que la politique monétaire austère mise en place depuis les années 80 ne fonctionne pas et aboutit au résultat contraire du résultat escompté.

A ce titre, la rigueur imposée en Europe après la crise financière de 2008 (en terme de taux d'intérêts réels comme en terme de soutien budgétaire) et la perte de poids relative de l'Europe par rapport aux Etats-Unis sur la période (PIB des deux zones équivalent en 2008, PIB des Etats-Unis aujourd'hui supérieur de 80% à celui de l'Europe) démontre une fois de plus que l'austérité n'est pas le chemin à suivre.

Enfin, la baisse des taux d’endettement en 2022 (passés pour les pays de la zone Euro de 95,4% du PIB en 2021 à 91,5% du PIB en 2022) en pleine crise inflationniste et suite à deux ans de taux d'intérêts réels à nouveau négatifs (sur la période 2020-2021) démontre une fois de plus la pertinence de cette solution.

Comme pendant les trente glorieuses, la BCE devrait au contraire venir en soutien des économies à travers de taux d’intérêts réels négatifs. Ce n’est pas son mandat actuel, mais ce mandat devrait être changé.

En ne valorisant pas suffisamment l'investissement, la dernière réforme du pacte de stabilité s'est avérée décevante. Raison de plus pour changer le mandat de la BCE lui-même, mandat dont la cible d'inflation devrait être plus flexible et plus conforme avec la situation, les besoins d'investissements et les objectifs croissance, de plein emploi et de désendettement.

Ainsi, l'objectif ne devrait pas être un objectif d'inflation, mais une fourchette cible pour plusieurs indicateurs (classés par ordre d'importance) :

- Un objectif de plein emploi (comme la Fed),

- Un objectif de croissance du PIB (avec un minimum 2% de croissance),

- Un scénario crédible de désendettement sur moyen terme,

- Une inflation présente (pour éviter tout risque de déflation) mais plus souple et qui s'adapte aux précédents objectifs et non l'inverse (à priori, sur la base des graphiques ci-dessus, une inflation cible comprise entre 3% et 4%).

Il faut savoir apprendre de ses erreurs (les taux restrictifs et une inflation cible à 2%) et savoir s'inspirer de ses succès (l'après-guerre). L'investissement d'après guerre était destiné à l'effort de reconstruction. L'investissement d'aujourd'hui doit lui être orienté vers la reconstruction de notre industrie et la décarbonation de notre société.

Maintenant que les taux sont normalisés, nous avons une opportunité rare dont il faut profiter. Si la BCE attend d'avoir tué l'inflation avant de changer de politique monétaire, il sera trop tard. En effet, si pour revenir à 2%, la BCE augmente trop les taux ou les maintient trop longtemps en territoire restrictif, cela ne pourra se faire qu'au prix d'une récession (car le contexte est aujourd'hui intrinsèquement inflationniste entre l'investissement nécessaire dans la transition énergétique, financement du réarmement européen et la volonté de relocaliser qui implique de produire plus cher).

L'impact d'un tel scénario : une récession, des déficits accrus, des taux d'endettement qui remonteront (entre baisse du PIB et augmentation des déficits) et en définitive, une BCE qui devra revenir en soutien. Bref, un scénario à la Japonaise peu enviable.

Revoir notre rapport à l’inflation

L’inflation ne doit pas être vue que comme un danger mais également comme une opportunité.

Il convient évidemment d'éviter de tomber dans un cycle d'hyperinflation. Cependant, à condition de disposer d'une économie dynamique (qui pourrait être maintenue via des plans d'investissements et des taux d'intérêts réels légèrement négatifs, voire complétées par le biais de mesures protectionnistes ciblées***), l'inflation permet de mettre de l'huile dans les rouages du système économique, les anomalies et rentes de situation pouvant ainsi être corrigées en douceur, là où sans inflation, chaque réforme conduit systématiquement au blocage et au conflit.

Enfin, de manière plus large, il serait intéressant que journalistes et économistes se penchent sur les outils qui ont permis de sortir par le haut de la situation d’endettement des pays occidentaux post seconde guerre mondiale (le taux d'endettement de la France en 1945 était estimé à 160%) plutôt que de se concentrer sur la période de stagflation des années 70, période pendant laquelle les agents économiques n'étaient pas endettés et la mondialisation (déflationniste par nature) était en plein boom.

La période actuelle présente beaucoup plus de similitudes avec la période d'après guerre, par ailleurs beaucoup plus inspirante et positive d'un point de vue économique.

* : Concept de destruction créatrice (Joseph Schumpeter) : Lorsque l'on soutient l'investissement et l'innovation, les activités moribondes peu productives (entreprises zombis) ont tendance à être abandonnées au bénéfice d'activités nouvelles plus performantes et plus productives.

** : Plans d'investissements qui, comme pendant la période covid, pourraient in fine être financés par la BCE via l'achat de titres de dettes Européennes sur le marché secondaire.

*** : Mesures protectionnistes ciblées pour protéger et gérer finement le niveau d'inflation. L'idée consiste à appliquer des droits de douanes élevés sur les secteurs stratégiques avec possibilité d'y déroger sous conditions : 1 - de contenus locaux à 80%, 2 - pour les Chinois sur les produits stratégiques (en miroir de leurs pratiques passées) et pour les Etats-Unis sur les solutions digitales (pour gagner en autonomie stratégique et pour s'extraire de l'extraterritorialité des lois Américaines), le passage par des JV détenues à 51% par des européens associées à des transferts technologiques. Solutions qui permettraient de protéger l'industrie et les services européens tout en stimulant l'investissement et la compétition locale ainsi que la montée en compétence européenne. Enfin, cette solution permettrait de disposer d'une maitrise fine et réactive de l'inflation (les effets des droits de douanes étant visibles au bout d'un trimestre ou deux au lieux de 12 à 18 mois de latence pour la politique monétaire).

#BCE #ECB #Pactedestabilité #taux #planderelance #budget #droitdedouane #tariff

Vous souhaitez soutenir ou contribuer à cette proposition (changement du mandat de la BCE), n'hésitez pas à la relayer ou à utiliser le formulaire ci-dessous.

Stéphane FAURE - Président du cabinet Astyrian Patrimoine