Fonds Interne Dédié : quels avantages ?

Vous désirez bénéficier d’une gestion sur mesure correspondant parfaitement à vos objectifs et vos affinités ? Tout cela en bénéficiant d’une sécurité optimale ?

Les contrats d’assurance-vie Luxembourgeois répondent à ces objectifs et doivent être considérés comme une véritable alternative aux contrats français.

Retrouverez ci-dessous notre dossier spécial dédié aux Fonds Internes Dédiés et aux Fonds Familiaux ou "Comment bénéficier d'une Assurance vie Luxembourgeoise sur mesure (sûre, performante, flexible, réactive et diversifiée)".

Atout n°1 – Bénéficier de la sécurité des contrats d’assurance-vie Luxembourgeois

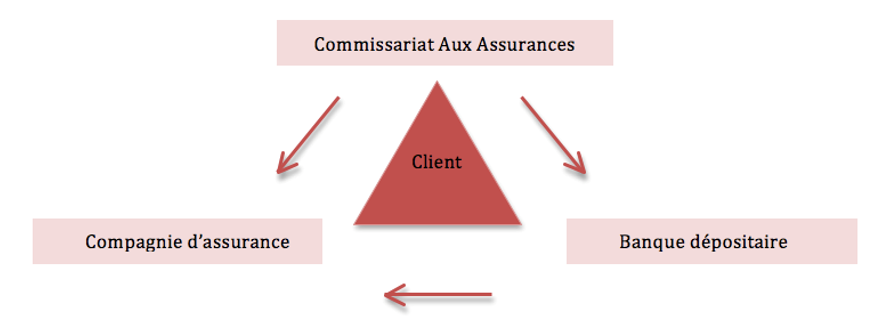

Une ségrégation des comptes : le commissariat aux assurances, la banque dépositaire et la compagnie d’assurance signent systématiquement une convention tripartite pour assurer une séparation légale et physique entre les avoirs de l’assuré, ceux de la compagnie d’assurance et ceux de la banque dépositaire. Ce mécanisme de protection constitue le fameux « triangle de sécurité », recherché par les investisseurs en choisissant des contrats Luxembourgeois (1). C'est la clé de voute de la sécurité de vos avoirs dans le cadre d'un contrat Luxembourgeois.

Une protection de votre épargne : le Luxembourg est le pays qui propose le régime de protection des investisseurs le plus strict d’Europe. Il propose en effet un dispositif règlementaire extrêmement puissant appelé le « super privilège » (qui constitue un second niveau de protection après la ségrégation des comptes). Concrètement, en cas de crise majeure ou de faillite de la compagnie d’assurance ou de la banque dépositaire, le souscripteur devient créancier de premier rang contrairement à ce qui se passerait en France où l’investisseur passerait après l’administration fiscale, les salariés ou l'URSSAF entre autre (1).

(1) : Dans le cadre des FID (Fonds Interne Dédié) et des FAS (Fonds d'Assurance Spécialisé), notez que les liquidités - c.a.d. le cash placé en devises - présentes au seins des fonds internes sont exposées au risque de crédit de la banque dépositaire. Ces dernières - contrairement aux encours placés en OPCVM ou en titres vifs - font en effet partie du bilan de la banque, et tomberaient donc dans la masse en cas de faillite de cette dernière. Sur cette masse, l'assureur, en tant que créancier et titulaire des comptes concernés, ne bénéficierait d’aucun privilège particulier et pourrait donc perdre tout ou partie de sa créance sur ces liquidités. La perte serait alors susceptible d’être répercutée au niveau de chaque fonds interne concerné. Par ailleurs, les fonds internes ne bénéficient pas des mesures de garantie des dépôts généralement applicables aux particuliers (garantie jusqu’à 100.000 EUR par client et par banque). Aussi, afin d'écarter ce risque, il convient généralement de privilégier des investissements de substitution de type fonds monétaires (de préférence émis par des institutions financières affichant un rating AAA) en lieu et place de liquidités pures en devises.

Atout n°2 – Bénéficier de la flexibilité des contrats Luxembourgeois

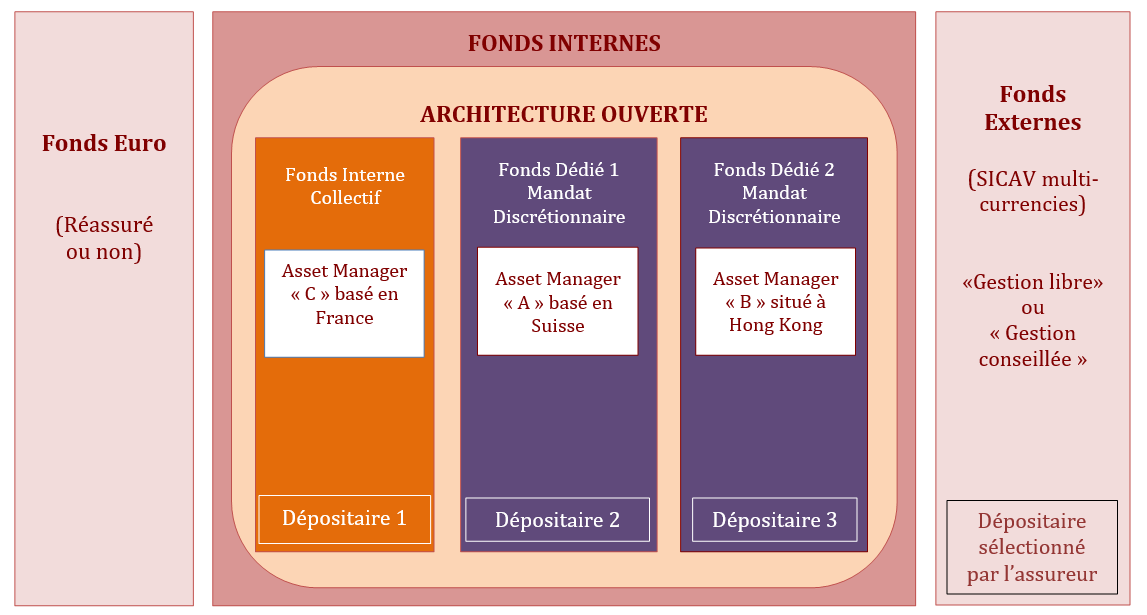

Une gestion sur mesure : lorsque vous souscrivez un contrat d’assurance vie Luxembourgeois, vous pouvez choisir différents types de gestion.

Historiquement, la première alternative souvent retenue par les souscripteurs est la gestion libre (ou la gestion conseillée) de leurs investissements : la liste des fonds accessibles (plus large qu’en France) et la sécurité des contrats Luxembourgeois étant les deux principaux critères souvent retenus pour justifier ce choix.

L’autre alternative souvent retenue consiste à passer par un Fonds Interne Dédié (FID) qui permet d’être conseillé de manière personnalisée par une société de gestion qui se chargera d’effectuer des placements vous correspondant au sein d’un fonds qui vous est dédié. La société de gestion en charge de la gestion de vos actifs disposera pour cela d’un univers d’investissement beaucoup plus large (OPCVM mais également titres vifs, ETF, obligations, fonds alternatifs, fonds de Private Equity, etc.). Elle ne tiendra compte que de vos contraintes et objectifs et disposera d’un niveau de réactivité sans commune mesure avec celui envisageable en gestion libre. Cette flexibilité vous permettra de profiter de toutes les opportunités ainsi que d’un bon timing d’achat et de vente.

Types de gestion envisageables : au-delà des deux types de gestion vus ci-dessus, d’autres types de gestion sont accessibles (la liste exhaustive est détaillée ci-dessous). Par ailleurs, notez que l'investisseur peut choisir de placer une partie de ses actifs sur un type de gestion et une autre partie sur un autre type de gestion :

- Fonds garanti en devise (ex : Fonds Euros) : permet de garantir le capital investi pendant toute la durée du contrat. Il est en général en euros mais peut potentiellement être proposé dans une autre devise. Les Fonds euros étant une spécificité Française, la plupart des assureurs 100% Luxembourgeois n'en proposent pas. Les Fonds euros sont en général proposés par les assureurs Luxembourgeois également présents en France. Dans ce cas, le Fonds euros proposé est en général celui de la maison mère française. La performance est cependant amputée de 0,25% à 0,30% du fait de la réassurance du Fonds euros (obligatoire au Luxembourg). Par conséquence, la performance est moindre mais sa sécurité accrue par rapport à un Fonds euros détenue sur un contrat Français. Seule limite, cette poche (placée sur le Fonds euros) est susceptible d'être concernée par la loi Sapin II.

- Gestion libre : ce type de gestion permet au souscripteur de pouvoir gérer lui-même ses investissements en fonction de son profil et de ses connaissances. Il a accès à une large gamme d’OPCVM multidevises sans être obligé de passer par une société de gestion. L’univers d’investissement est en général beaucoup plus large que sur les contrats Français. Il est d'ailleurs beaucoup plus aisé d'y référencer un nouveau fonds. Il est cependant limité à des fonds ouverts au public.

- Gestion conseillée : c’est l’équivalent de la Gestion libre (l’enveloppe est d’ailleurs identique), mais vous êtes accompagné d’un conseiller du cabinet Astyrian Patrimoine pour vous accompagner dans vos choix d’allocations (ceci dans le respect de votre profil et de vos objectifs). Vous bénéficiez d’un suivi régulier et êtes libre de suivre (ou pas) les recommandations formulées.

- Mandat d'arbitrage en gestion libre : c'est une variante de la gestion conseillée à ceci près que vous donnez mandat à Astyrian Patrimoine pour réaliser les arbitrages en définissant vos objectifs et votre profil de risque. Vous êtes informé à posteriori des opérations réalisées. La conformité de l'arbitrage avec le mandat est vérifiée par l'assureur avant d'être exécutée. Son intérêt : une bien meilleure fluidité des opérations et de cette façon la possibilité pour vous de profiter plus facilement des opportunités du marché.

⇒ En savoir plus : Mandat d'arbitrage ETF Luxembourgeois en gestion libre

- Fonds Internes Collectifs (FIC) : un fonds interne collectif est un fonds qui ressemble beaucoup à un Fonds Interne Dédié (FID) mais qui est accessible à un groupe d’investisseurs (avec ou sans liens familiaux entre eux) qui partagent des objectifs similaires. On parle également de gestion collective. Tout comme les FID, ces fonds ne sont pas ouverts au grand public. C'est le plus souvent ce type de fonds qui est utilisé pour créer des Fonds familiaux.

- Fonds d’Assurance Spécialisé (FAS) : ce véhicule (récent puisque la circulaire permettant sa mise en place date de 2015) permet d’investir dans des titres vifs sans avoir besoin de faire appel à une société de gestion (comme c’est le cas pour les FID). Il s’agit cependant d’un véhicule moins flexible qu'un FID. Il est souvent utilisé pour porter dans la durée des investissements dans une logique de gestion passive type « Buy & Hold ». Ces fonds sont tout à fait adaptés à la détention de produits structurés. Par ailleurs, l’accès à ce type de véhicule est limité à de gros portefeuilles (le montant minimum d’investissement initial étant assez élevé).

- Fonds Interne Dédié (FID) : Comme vu plus haut, c’est l’une des spécificités du contrat d’assurance-vie Luxembourgeois, celle pour laquelle de nombreux résidents français décident de franchir le cap de l'assurance vie Luxembourgeoise. Un Fonds Interne Dédié est une enveloppe (un fonds) créé au sein d’un contrat d’assurance-vie Luxembourgeois qui permet au souscripteur, notamment grâce à la gestion dédiée et sur mesure qui lui est proposée, d’avoir accès à un univers d’actifs beaucoup plus vaste et de réaliser sur cet univers d’investissement une allocation selon ses objectifs d’investissements préalablement définis.

- FID Umbrella : il s’agit d’une solution médiane entre le FID et le FIC mais dédiée à abriter un fonds familial. Plusieurs membres d’une famille peuvent ainsi avoir accès à ce fonds.

Atout n°3 – Bénéficier des avantages propres aux Fonds Internes Dédiés (FID)

Une gestion « à la carte » : par le biais d’un mandat de gestion (mandat que la société de gestion devra respecter), vous seul fixez les règles d’investissement (le cadre à respecter), la politique d’investissement, les contraintes et les objectifs (vos propres objectifs). En matière de stratégie d’investissement, vous pouvez opter pour une gestion profilée (le souscripteur choisit alors parmi 3 ou 4 profils plus ou moins offensifs), cependant, le Fonds Interne Dédié trouve tout son sens dans le cadre d’une gestion sur mesure. Vous pouvez ainsi par exemple définir les classes d'actifs, pays, indices, devises, secteurs d’activités sur lesquels vous souhaitez vous exposer ou au contraire ne pas vous exposer ainsi que les niveaux d’exposition minimum et maximum.

Accès à un univers d’investissement beaucoup plus vaste : les FID permettent d’accéder à des supports inaccessibles sur un contrat d’assurance vie Français ou sur un contrat d’assurance vie Luxembourgeois en gestion libre (des milliers d’OPCVM du marché mais également des actions, obligations, ETF, fonds alternatifs, fonds de Private Equity, titres côtés ou non…). En résumé, l’outil idéal pour aller chercher la performance là où elle se trouve.

Une réactivité importante : la société de gestion en charge de votre FID peut réaliser des investissements (ou des désinvestissements) le jour même (en quelques minutes). Cette réactivité (impossible à obtenir en gestion libre par exemple) constitue une véritable valeur ajoutée (possibilité d’acheter ou de vendre au bon moment) et permet de réduire les risques (pas ou peu d’évolution de la valeur de l’actif entre la décision d’achat ou de vente et la réalisation de l’opération).

La possibilité d’accéder à des sociétés de gestion spécialisées : il est possible de créer un Fonds Interne Dédié par stratégie d’investissement (ex : un FID obligataire, un FID actions Asie, un FID ETF, etc.), l’idée dans ce cas étant de trouver le meilleur spécialiste de la place pour gérer la stratégie en question.

Une meilleure diversification des actifs : l’univers d’investissement étant beaucoup plus large, les actifs logés au sein de Fonds Interne Dédié peuvent être beaucoup plus variés et provenir de différents pays, de différents marchés.

Un outil de transmission dans certains cas : si vous possédez des titres de sociétés via un compte titre, la fiscalité en matière de transmission étant potentiellement plus avantageuse via l’assurance vie, il peut être judicieux d’opter pour la transmission de ces titres via une assurance-vie au Luxembourg. En effet, l’assurance-vie au Luxembourg offre la possibilité de loger des titres côtés ou non au sein d’un Fonds Interne Dédié, chose impossible avec un contrat d’assurance vie Français.

Choix de la/des devises du contrat : autre avantage du Fonds Interne Dédié Luxembourgeois, vous pouvez en effet choisir de libeller votre contrat en devise étrangère (euros, dollars, livre sterling, franc suisse) et même investir sur une devise et être rémunéré sur une autre.

Exemple de contrat d'assurance vie Luxembourgeois

Fonds Interne Dédié : Qui peut en bénéficier et dans quelles conditions ?

Il existe quatre catégories de Fonds Interne Dédié. Chaque catégorie correspondant à un profil de souscripteur. Or, c’est la lettre Circulaire 15/3 émise par le CAA (Commissariat Aux Assurances – L’organe officiel luxembourgeois de surveillance du secteur des assurances) qui détermine les règles applicables pour la classification des FID.

En fonction du capital investi sur l’ensemble des contrats auprès de la compagnie d’assurances et du patrimoine global du souscripteur en valeurs mobilières, il va être dirigé vers un Fonds Interne Dédié adapté, allant du plus accessible destiné aux moins fortunés (FID de Type A) au moins accessible destiné aux plus fortunés (FID de Type D).

A chaque catégorie de FID correspond des limites d’investissements par classe d’actifs (limites globales pour la classe d’actif et limites par émetteur). Le raisonnement est ensuite le suivant : plus le souscripteur est fortuné, plus les limites s’estompent et plus il est possible de faire ce que l’on veut au sein du FID.

Pour appartenir à une catégorie élevée (D étant plus élevée que A), le client doit respecter les deux conditions (Capital investi dans l’ensemble de leurs contrats auprès de la compagnie d’assurances & Patrimoine global en valeurs mobilières).

| Types de FONDS INTERNE DÉDIÉ | Capital investi dans l’ensemble de leurs contrats auprès de la compagnie d’assurances | Patrimoine global en valeurs mobilières (*) | Limites d’investissement |

|---|---|---|---|

| A | 125 000 € | 250 000 € | Pour les FONDS INTERNE DÉDIÉ de Type A et B, il existe des limites d’investissement fixées par le Commissariat Aux Assurances, concernant les actifs accessibles par le souscripteur au sein de son FID.Plus les actifs sont émis par des pays exotiques (hors zone A de l’OCDE ** et hors membre de l’EEE ***) ou encore sur des marchés non réglementés, plus le montant de l’investissement est plafonné.A titre d’exemple, sur un FONDS INTERNE DÉDIÉ de type B, le souscripteur pourra acheter au maximum 20% d’actions du type suivant : « Actions d'un émetteur de la zone A non négociées sur un marché réglementé », avec pour chacune un maximum de 10% du capital total investi. |

| B | 250 000 € | 500 000 € | Règles similaires à celles de la catégorie A mais moins limitatives. |

| C | 250 000 € | 1 250 000 € | Aucune limite d’investissement que ce soit au niveau des montants, de l’émetteur ou des pays d’origine de l’émetteur mais les investissements devront respecter le catalogue des actifs de l’annexe 1. |

| D | 1 000 000 € | 2 500 000 € | - Aucune limite d’investissements, ni de pays d’origine - Possibilité d’investir sur un plus grand univers d’actifs (hors catalogue des actifs de l’annexe 1) |

(*): Valeur totale des instruments financiers du souscripteur + dépôts bancaires + valeur de ses contrats d’assurance-vie et de capitalisation - dettes

(**) : Pays avec un contrôle prudentiel à celui en vigueur dans l’Union Européenne (Etats-Unis d’Amérique, Suisse, Canada, Australie, Nouvelle-Zélande, Japon etc.)

(***) : Espace Economique Européen

Pour les très grosses fortunes et sous certaines conditions (montants élevés), il est également possible de loger des titres non cotés ou de l’immobilier au sein d’un contrat d’assurance-vie Luxembourgeois sur un Fonds Interne Dédié ou d'un FAS. N’hésitez pas à nous contacter si vous souhaitez en savoir plus sur ce sujet.

Les avantages pour un investisseur de choisir un contrat d’assurance-vie Luxembourgeois, notamment à travers un fonds interne dédié, sont multiples et touchent différents aspects :

- La sécurité de vos actifs

- L’univers d’actifs accessibles

- La flexibilité des modes de gestion

- La possibilité d’avoir une gestion diversifiée sur mesure

- La transmission

- La fiscalité

Vous souhaitez en savoir plus sur les contrats, les possibilités offertes par les FID, les sociétés de gestion, les frais. Contactez Astyrian Patrimoine par le biais du formulaire ci-dessous !

Pourquoi passer par Astyrian Patrimoine pour vos contrats Luxembourgeois ?

L'équipe Astyrian Patrimoine