Le projet de loi de finance 2018 a modifié la fiscalité des revenus de capitaux mobiliers.

La loi de finance 2018 a notamment d’instauré une « flat tax » (plus exactement un Prélèvement Forfaitaire Unique alias le #PFU) sur les produits générés par les versements effectués à compter du 27 septembre 2017.

Pour les contrats au delà de 8 ans, ce prélèvement ne s’applique qu’à partir du moment où le possesseur des contrats à versé plus de 150 000 € en assurance vie depuis le 27 septembre 2017. Ce seuil passant à 300 000 € pour un couple.

Le régime fiscal actuel est en revanche maintenu pour les versements réalisés avant le 27/09/2017 et également pour les versements réalisés après le 27/09/2017 dès lors que le détenteur du contrat est en dessous des seuils décrits ci-dessus.

LIRE AUSSI : IMPACT DU PFU SUR ASSURANCE VIE EN CAS DE RACHAT

Le taux du PFU est égal à 30%, prélèvements sociaux compris. Il se décompose de la façon suivant :

- Un taux de 17,2% pour les prélèvements sociaux (le taux actuel de 15,5% va passer à 17,2% en 2018 avec la loi de finance 2018)

- Un taux d’imposition égal à 12,8%.

Le contribuable pourra toujours opter pour le barème progressif de l’IR, lors de la demande de rachat.

FLAT TAX ASSURANCE VIE : Le PFU est-il une si mauvaise nouvelle pour votre assurance-vie ?

Pour mesurer les effets du PFU (Prélèvement Forfaitaire Unique) sur votre assurance-vie, une comparaison avec le régime fiscal du PFL (Prélèvement Forfaitaire Libératoire) s’avère nécessaire :

- Le taux d'imposition du PFL est dégressif en fonction du temps :

- 35% jusqu’à la 4ème année.

- 15% entre 4 et 8 ans.

- 7,5% dès 8 ans (après abattement de 4 600€ pour une personne seule et 9 200€ pour un couple marié)

- Le taux d'imposition du PFU est lui au taux unique de 12,8% quel que soit l’âge du contrat et la date du retrait. Après 8 ans, le contribuable bénéficie toujours des abattements de 4 600€ ou 9 200€ avant imposition.

Le taux des Prélèvements sociaux est le même quel que soit le régime fiscal, PFL ou PFU.

Tableau comparatif des taux du PFL et du PFU

| 0 à 4 ans | 4 à 8 ans | +8 ans | |

|---|---|---|---|

| Taux PFL | 35% | 15% | 7,5% - abattement |

| Taux PFU | 12,8% | 12,8% | 12,8% - abattement |

Le taux du PFU est donc plus avantageux durant les 8 premières années du contrat. A partir de la 8ème année, le PFL redevient moins onéreux fiscalement que le PFU.

En conséquence, selon le mode d’utilisation de votre assurance-vie et des dates auxquelles les rachats sont effectués (rachat partiel annuel du montant des intérêts ou non), la fiscalité du PFU pourra être plus ou moins avantageuse que la fiscalité du PFL et inversement.

Comparatif PFL/PFU : qui l’emporte ?

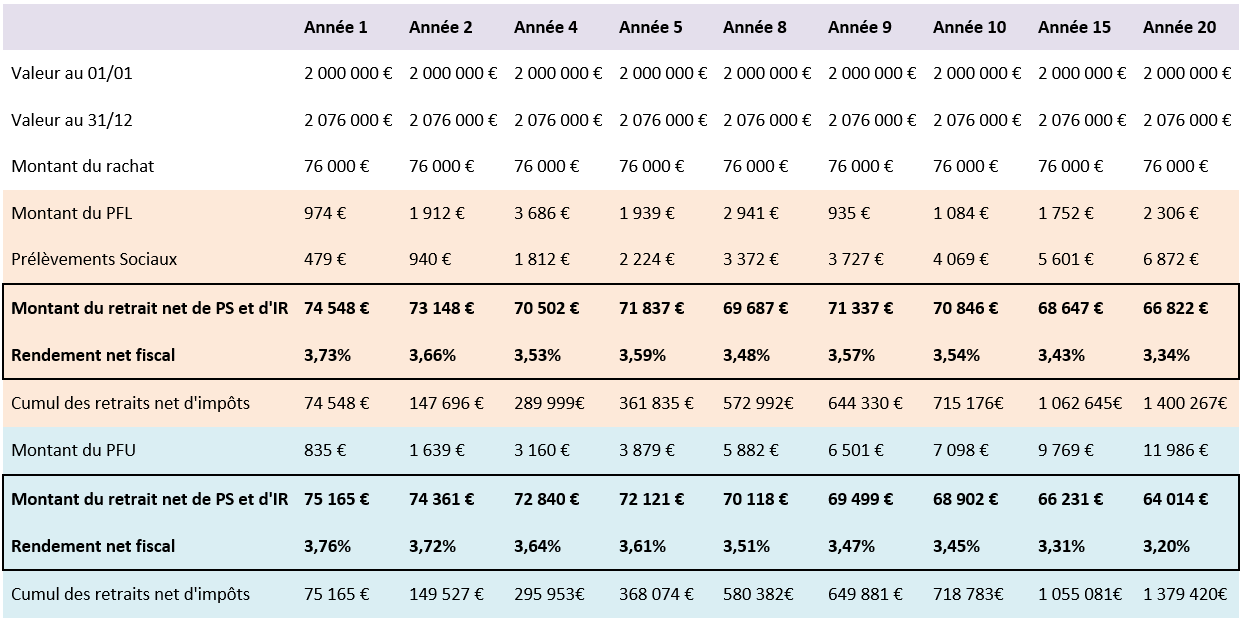

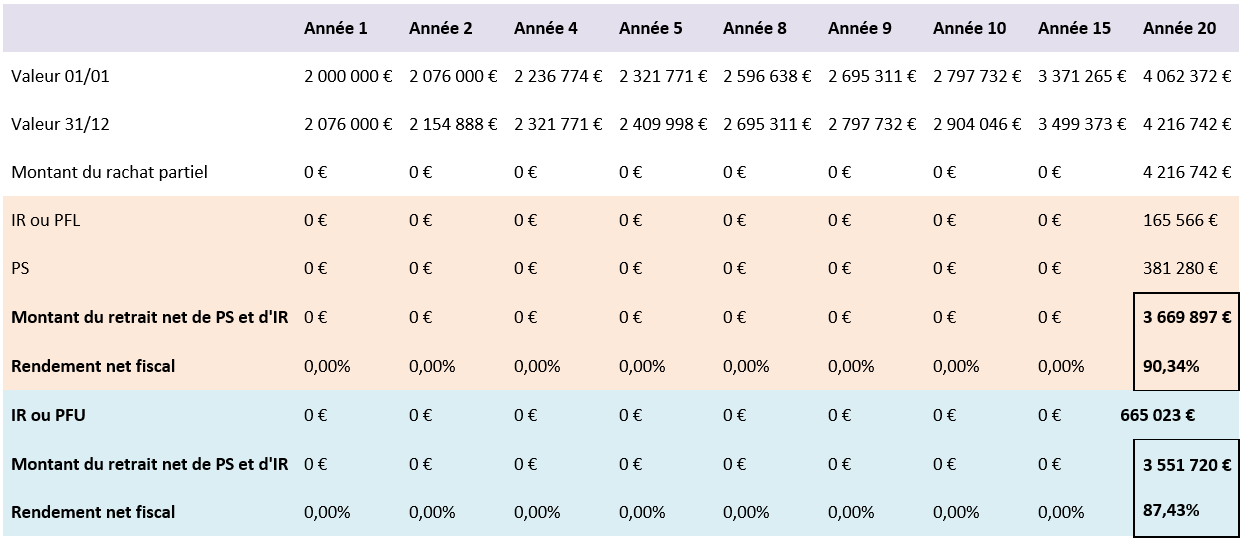

Nous avons réalisé une étude comparative sur la base d'un cas concret, en appliquant et en comparant le PFL et le PFU selon diverses hypothèses.

Un couple marié a souscrit un contrat d’assurance-vie d’un montant de 2 000 000 € pour une durée de 20 ans au taux rémunérateur de 3,8% net de frais. Le contrat est composé pour moitié de fonds euro et l’autre moitié en unités de compte (UC). Le couple est imposé à l’impôt sur le revenu (IR) sur la tranche à 41%.

Hypothèse n°1 : le couple décide tous les ans, pendant 20 ans, d’effectuer des rachats partiels du montant des intérêts nets de frais.

Hypothèse n°2 : le couple n’effectue aucun retrait partiel pendant 19 ans mais un rachat total à la 20ème année.

Hypothèse n°1 : rachats partiels annuels des intérêts, comparaison entre le PFL et le PFU

Conlusion : Jusqu’à la 13ième année, la fiscalité du PFU est aussi avantageuse que celle du PFL sur le cumul des retraits nets d’impôts.

Au terme du contrat, le coût fiscal du PFL aura été inférieur à celui du PFU pour un montant de seulement 1 000 € par an.

Hypothèse n°2 : rachat total à la fin du contrat, comparaison entre le PFL et le PFU

Conclusion : Globalement, la différence en terme de rendement net fiscal selon si l'on se trouve en PFL ou PFU est à tempérer sur 20 ans. On observe un écart de rendement d’environ 3% seulement en faveur du PFL.

Les simulations réalisées (avec et sans rachat partiel annuel des intérêts) montrent que l'impact fiscal du PFU sur l'assurance vie n'est pas aussi défavorable que ce l'on aurait pu imaginer. Selon l'utilisation faite et la durée de placement envisagée le PFU pourra même s'avérer être plus rentable fiscalement.

Des stratégies d’optimisation fiscale sont envisageables pour mieux appréhender le choix IR/ PFL ou IR/PFU.

La composition de votre assurance vie est un autre élément clé dans le moteur de performance de votre contrat. La sélection d'un fonds euro performant et d'unités de compte pertinentes (en lien avec votre profil de risque) cumulée à des frais de gestion bas auront des conséquences certainement plus grandes sur votre épargne sur le long terme que la différence entre la fiscalité antérieure (le PFL) et celle du PFU.

Vous souhaitez être accompagné dans la sélection d'un bon contrat, d'un bon fonds euros ainsi qu'en matière d'allocation ? N'hésitez pas à nous contacter et à découvrir nos solutions, notamment en matière d'assurance vie Luxembourgeoise.

L'équipe Astyrian Patrimoine